중개형 ISA 계좌에 대해 살펴봅니다.

1. 목적

중개형 ISA 계좌를 사용중입니다.

하지만 공부를 하다보니 미증시에 관심을 갖게되어

중개형 ISA 계좌를 해지하고자 고민하게 되었고

ISA 해지 여부를 결정하기 위해,

해지의 적정성을 판단해보고자 합니다.

2. 일반계좌 대비 중개형 ISA의 장점

a. 손익을 통산합니다.

이에 손실 종목이 있을시 합산수익 감소하여 과세대상금액이 줄어듦니다.

b. 비과세 혜택이 있습니다.

중개형 ISA의 비과세 혜택은 200만원이며, 서민형의 경우 400만원까지 비과세됩니다.

c. 중개형ISA 세율은 9.9% 분리과세로 일반계좌 15.4% 대비 5.5%가 낮습니다.

d. 2023년 시행 예정인 금융투자소득세가 전액 비과세됩니다.

일반계좌의 경우 매매차익의 5천만원 한도로 공제되며,

5천만원을 초과한 차익에는 양도세 20%와 주민세 2%를 합하여 22%의 세금이 부과됩니다.

국내 증시에 투자를 하는 한,

자금 출금의 부담이 없는 범위에서는

중개형 ISA 계좌를 사용하는 이점이 있습니다.

실효가 있습니다.

3. 미국 증시 vs 중개형 ISA 한국 증시

수익이 먼저냐, 세금이 먼저냐.

수익이 먼저입니다.

동의합니다.

다만, 세금이 후순위임에도 불구하고 수익을 앞서는 상황이

발생할수 있는지 짚어보고자 합니다.

소결로는, 목표수익률을 15%로 둔다면,

한국 ISA 투자 수익률 15%가

미국 투자 수익률 20%와 같습니다.

미국 투자 수익률이 한국 대비 5% 이상 우월하다는 확신이 있다면

ISA를 해지하고 미국 증시로 이전해도 좋습니다.

4. SWOT 분석

중개형ISA를 미국 증시로 이전하는 경우의 SWOT입니다.

| 중개형ISA → 미국 증시 이전 |

Strong | Weak |

| Opportunity | 계좌, 리서치 단일화 가능 장기 우상향하므로 롱 온리 간편함 |

계좌 구분되나 엑셀 통해 실시간 관리통제 가능 (전투 아닌 전쟁 측면에서는 더욱 유효함) 롱숏 병행 |

| Threat | 원달러 환율 1175원 선으로 높은 수준이라 불리함 한국 투자보다 5% 이상 우월함을 증명해야함 |

절세 어려움(세금 22% 부과 등) |

Guide to the markets 자료를 보면 결론은 미국에 투자하라고 나옵니다.

2021년 연초부터 현재까지의 성과를 비교해보면

미국 SPXL 등이이 한국 KORU에 비해 압도적으로 우월함을 알 수 있습니다.

2021년의 성과를 놓고 보았을 때는 ISA계좌를 미국으로 이전하는것이 맞습니다.

SPXL과 KORU는 100% 이상의 성과 차이를 보였습니다.

5. 종합

그럼에도 불구하고 ISA를 미국으로 이전하는데 손가락이 주저하게 되는 이유는 무엇인가요.

2021년은 미국이 좋았지만 2022년, 그 이후는 알수 없다는 전망입니다.

미국으로 이전은 지능순이라고 하는데,

지능이 아직 모자란 것 같습니다.

투자에 확신이 없습니다.

한국이 미국에 비해 부진하더라도,

내가 하면 더 잘할 것이라는 기대감도 있습니다.

한국 주가지수의 수익률이 좋지 않아도

나는 롱숏을 하기에 한국의 주가지수를 이기고

미국의 주가지수도 이길 수 있다는 기대감입니다.

미국에서 적정규모 베타로 노출하기 보다는

한국에서 알파로 승부를 보겠다는 마인드입니다.

맞습니다.

우리는 미래에 관심이 있습니다.

거인은 미래를 위하여 미국으로 진출이 필요함을 강조하고 있습니다.

일부는 미래는 모르니 절세 가능한 한국에 남아야 한다고 버티고 있습니다.

ISA 계좌는 번복이 불가능하므로 절세의 유혹에 이끌려 버팁니다.

6. 수익률 비교

잘못된 생각은 버릴줄 알아야 합니다.

세금을 고려 하더라도 2021년도에는 미국의 S&P500이 한국의 KOSPI를 이기고 있습니다.

미국에 투자해놓고 가만히 있어도 한국에서 가만히 있었던 자와,

한국에서 열심히 했던 저를 이겼습니다.

| 구분(2021년 YTD) | 미국(S&P500) | 한국(KOSPI) |

| 수익률 | 26.71% | 1.95% |

| 세후 수익률 | 20.83% | 1.95% |

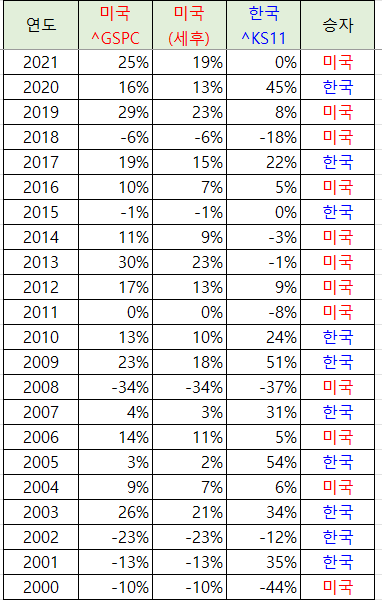

미국 vs 한국

S&P500 vs KOSPI

GSPC vs KS11

백테스트 결과입니다.

2000년 이래로 22년간(2021년은 YTD),

미국이 12번, 한국이 10번 승리하였습니다.

지난 22년간,

미국의 세후 compound rate는 122%(세전 252%)

한국의 compount rate는 280%입니다.

지난 10년간,

미국의 세후 compound rate는 187%(세전 282%)

한국의 compount rate는 73%입니다.

지난 5년간,

미국의 세후 compound rate는 77%(세전 109%)

한국의 compount rate는 57%입니다.

7. 종합

지난 10년 이내에는 미국 주가지수가 한국 주가지수 대비

우월한 모습을 보이나 시계열을 22년간으로 놓고 보면

우월을 따지기 어려운 부분이 있습니다.

다만 미국 증시에 투자한다는 것은

S&P500만이 아니라 4계절 투자를 용이하게 한다는 것이므로

단순히 주가지수만의 비교로는 어려움도 있습니다.

다시 말해, 질문을 바꾸어.

"한국시장에 상장된 종목들로 4계절 투자가 가능한가?"

질문을 던져야 합니다.

오늘의 결론은 "아직 보류", "중개형ISA 유지"입니다.

추가 포스팅을 통해

한국시장에 투자가 가능한 것인지를 공부해야 할 것입니다.

'증권' 카테고리의 다른 글

| 2021년 투자성과 정리 및 2022년 계획 (0) | 2021.12.26 |

|---|---|

| 국가별 업종별 주가 대비 실적 확인하기 (0) | 2021.12.21 |

| 줌 비디오(Zoom Video) 기업분석 (0) | 2021.12.06 |

| 아시아 시장 가이드라인(4분기 2021년) - JP모건 (0) | 2021.11.29 |

| 금융 배워야 산다 (0) | 2021.11.17 |

댓글