베트남 호치민 거래소에 상장된 유제품 기업 "비나밀크"의 기업가치를 살펴봅니다.

[Viet Nam Dairy Products Joint Stock Company (HOSE: VNM)]

* 기업 소개

비나밀크는 1967년에 설립된 베트남 국유 유제품 기업입니다.

현재 시가총액은 VND 188,904 bil(약10조원) 규모로 베트남 증권시장 시총 6위입니다.

일반 우유, 분유, 연유, 요거트, 커피, 아이스크림, 음료, 치즈에 이르는 다양한 유제품을 생산하고 있으며,

1인당 유제품 소비가 크게 증가할 것으로 전망되는 베트남 유제품 시장의 선두주자입니다.

2018년 기준 베트남 전역에 13개의 공장과 10개의 농장, 22만 개의 소매점포 네트워크를 보유하고 있으며,

시장점유율은 56% 이상으로 베트남 유제품 시장에서 독보적인 위치를 차지하고 있습니다.

동사는 베트남뿐만 아니라 폴란드, 미국, 뉴질랜드, 캄보디아 등 전 세계 40여 개국에 수출하는 등

해외 사업을 활발히 진행하고 있습니다다.

2019년에는 중국 시장에도 진출했고 생산능력 확대를 위한 투자도 지속적으로 진행하고 있습니다.

(기업소개 더보기: /94)

* 분석 배경

장기투자를 목적으로 2018년부터 비나밀크 주식을 보유해왔으나,

교육에 따른 투자 스타일의 변화로 적극적인 포트폴리오의 조정을 고려하고 있습니다.

다만, "Plan not followed"의 한계를 극복하기 위하여,

1. 비중을 유지한다면 그 이유를,

2. 비중을 조정한다면 그 이유를

명확히 하고자 분석을 실시하게 되었습니다.

* 마켓 가이드

글로벌 투자는 글로벌 스탠더드를 따릅니다.

대표적으로 JP모건의 분기별 Guide to the markets은 무료로 볼 수 있는데,

베트남 시장은 JP모건의 마켓 가이드 대상이 아닙니다.

좋은지 나쁜지 지표 확인이 안되니 투자 매력도가 떨어집니다.

* PER PBR 체크

현재 비나밀크의 PER은 19, PBR은 6 수준입니다.

PER 및 PBR 밴드 기준으로는 1층 수준으로 상대적 저평가 상태로 보입니다.

22년 및 23년 추정치가 일시적으로 미반영되어 forward부분의 밴드가 flat하게 나타나고 있습니다.

(어제인 11일에는 조회가 됐었음.)

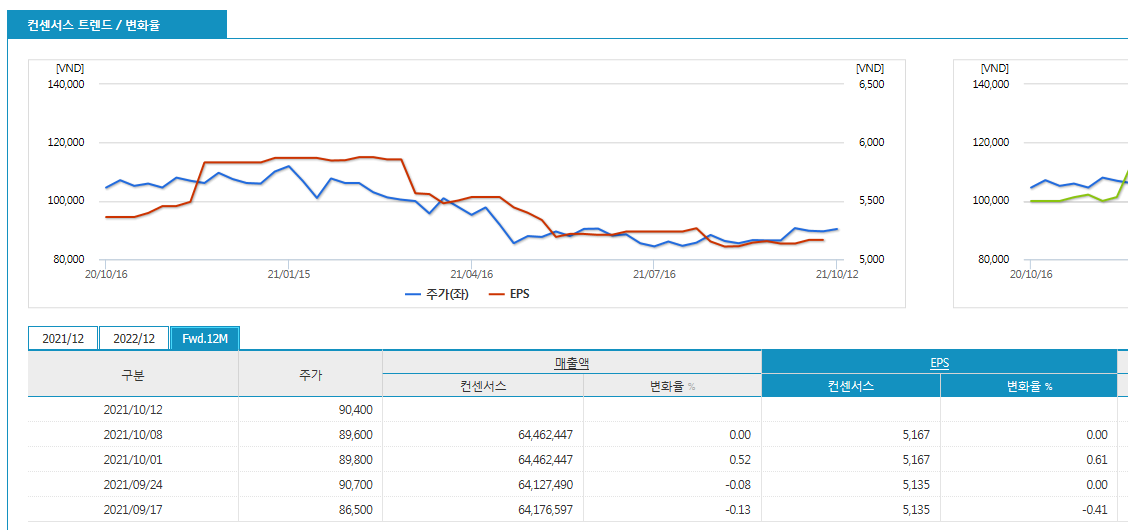

* EPS 모멘텀

fwd 12M EPS는 지난 1년간 매력이 없는 모습이나, 최근 3주간 연속 하락세를 보이지는 않고 있습니다.

2020년말 EPS는 VND 4,770으로, 연단위로는 EPS가 꾸준히 증가하고 있습니다.

* 성장성과 수익성

비나밀크의 EPS 성장성과 수익성은 아래와 같습니다.

| EPS 성장성(~2023) | 수익성(Fwd 12M) | |||

| 7년 | 3년 | 3주 | OPM(F) | ROE(F) |

| 5% | 6% | 1% | 21% | 33% |

성장성이 수익성보다 현저히 작습니다.

왜 그런걸까요.

성장성이 기업의 핵심인데,

이 점만 놓고 보면 즉시 매도하여야 할 기업입니다.

성장성 << 수익성의 이유는 배당성향에 있습니다.

2020년 기준 배당성향은 75% 수준입니다.

g = ROE * RR

= ROE * (1 - d)

ROE 38%에 배당성향이 75%이면 성장률은 9%가 됩니다.

CASH COW라는 말처럼,

유제품 기업인 비나밀크는 성장보다는 배당을 통한 Cash를 돌려주는 기업입니다.

배당성향이 압도적으로 높은 기업인데, 계속 보유하는게 현명한 것일까요.

장기 투자의 핵심은 재투자에 있고,

Cash를 스스로 재투자 할것이므로 배당 여부는 배당세 발생 외의 이슈는 없으며,

높은 ROE가 유지되는한 계속 보유를 할수도 있다고 판단합니다.

* 연도별 ROE 추이

과도한 배당으로 고ROE가 유지되어야 하는데, 과거년도를 살펴보면 ROE가 꾸준히 감소했습니다.

ROE 38%도 굉장히 훌륭하지만 감소 추세는 좋은 신호로 보이지 않습니다.

그래서 ROE를 분해하였습니다.

ROE = ROA * leverage

ROE의 감소는 leverage의 변화보다는 ROA의 감소에 의함을 확인할 수 있습니다.

ROE = (net profit margin)*(asset turnover)*(leverage)

net profit margin의 영향이 미미한 가운데,

ROA의 감소와 함께 Asset TO가 크게 줄어드는 것을 확인할 수 있습니다.

* ROE 감소 원인: Asset 증가

Asset TO = Sales / Asset

Sales 증가율이 3% ~ 7% 수준인 반면, Asset 증가율은 12% ~ 14% 수준입니다.

Sales 대비 Asset이 크게 늘어 Asset TO가 낮아지고,

이로인해 ROA와 ROE가 작아지는 결과를 가져 왔습니다.

그럼 왜 Asset이 크게 증가한 걸까요.

Asset은 크게 유동자산과 비유동자산으로 구분됩니다.

유동자산 중에서는 현금성자산 및 단기금융자산이 크게 증가하였습니다.

비유동자산으로는 건물, 설비, 기계장치, 영업권, 기타무형자산이 큰 증가를 보였습니다.

부채비율을 유지하며 Asset이 큰 증가세를 보이는만큼 매출 증가율이 따라가지 못하여

자산대비 수익률, 자본대비 수익률, 수익의 효율이 감소추세를 보였던 것입니다.

* 밸류에이션

P = CF/[(1+r)^t]

1) P = EPS * PER

성장성 기준으로 고평가 상태입니다.

수익성 기준으로 저평가 상태입니다.

배당성향이 70% 이상으로 특수한 사례로 보입니다.

배당 0을 가정했을 경우, 수익성 기준으로 판단이 가능할 것이므로 투자의 여지가 있어 보입니다.

2) P0 = D1 / (Ke - g)

배당성장모형에 의하면,

요구수익률(Ke) 15% 기준으로 고평가 상태입니다.

3) 소결

고평가 상태이나, ROE 해석에 따라 저평가 상태로 볼 수 있습니다.

적극적으로 해석하자면 고ROE 수준을 유지하는 한 투자가 가능합니다.

* 고ROE 유지를 위한 조건

비나밀크가 고ROE를 유지하기 위해서는 부채비율을 유지하며 asset 규모를 줄여야 합니다.

또는 단기금융자산을 투입하여 새로운 매출을 발생시켜야합니다.

비나밀크는 활발한 M&A를 통해 국내 상품을 다각화하고 해외 진출을 추진중에 있습니다.

앞으로는 A&D, Acquisition 이후의 Development 성과를 내야하고,

이를 위해서는 이질 업종간의 과감한 A&D가 필요할 것입니다.

* 부수요인. 무상증자

비나밀크는 2018년 이후 2차례 무상증자를 실시하였습니다.

무증 비율은 1:5 였습니다.(기존주식 5주에 신규주식 1주)

이전에도 아래와 같이 무증을 실시한 이력이 있습니다.

꾸준히 무증을 시행하는 기업입니다.

2016.08.19: 20%

2015.08.05: 20%

2014.08.13: 20%

2012.12.19: 50%

2011.11.29: 50%

그렇다면, 무증이 호재인지 여부를 체크해보아야 합니다.

무증은 호재인가요.

저의 소결로는 무증은 호재입니다.

무증 과정에서는 불필요한 세금이 발생합니다.

해외주식의 경우 무상증자 재원을 확인할 수 없어 무상증자는 배당으로 간주됩니다.

배당세는 15.4%이므로, 시가대로 무증을 하게 되면 엄청난 악재로 작용할 것입니다.

다만, 무증 단가는 액면가액이기에 배당세를 공제하더라도 무증은 호재로 보입니다.

무증 전후(기준월 전후 4개월) 자산 규모를 통해 유불리를 체크해볼수 있었습니다.

증권사 시스템을 통해서는 무증 기준월부터 추가주식이 입고되기 전까지 유불리 확인이 어렵습니다.

위 표에 따르면,

2020년 8월에서 10월 사이 주가상승은 9%인 반면,

시스템상 월별평가금액 규모변동률은 3%가 증가했습니다.

다만, 주식수*시가=주식잔고로 계산을 해보면,

오히려 무증 이후에 자산이 늘어난 결과를 확인할 수 있습니다.

전체 자산 대비 배당세 규모는 0.23%로 배당세의 영향보다는 무증을 통한 주식수 확보가 이롭습니다.

따라서 무증을 선택할 수 있다면 무증을 받아야 합니다.

액면가에 대한 배당세도 줄이고자 한다면, 주주가치 제고를 위해서라면,

무증보다는 미국 APPLE사와 같이 자사주 소각 방식이 나아보입니다.

* 배당

일반적인 경우 배당 수익은 비중이 낮아 무시하는 편이나,

비나밀크의 경우는 배당성향이 높아 배당의 영향을 체크하였습니다.

매입시부터 현재까지 총손익은 -15.9%입니다.

매입단가 대비 현재가는 -24.4% 수준이나, 배당 수익이 8.5%입니다.

기회비용을 고려하면 현재까지는 심각한 마이너스 상태에 있습니다.

* WHY

총손실이 마이너스 상태에 있음에도 불구하고 비나밀크에 투자하는 이유는 무엇입니까.

배당을 통해 5년 이내에는 총손익이 원상회복 되며, 10년, 20년 장기 보유시 수익이 발생합니다.

왜 비나밀크에 투자합니까. 비나밀크는,

- 베트남 유제품 시장을 과점하고 있습니다.

- 코카콜라와 같이 사업 내용이 단순하며, 필수소비재이므로 경기를 타지 않습니다.

- 브랜드 가치가 높습니다.(2021년 세계 10대 우유 브랜드로 선정 등)

- 베트남 취준생들의 10대 선호기업입니다.

- ROE 수준이 높습니다.

* 종 합 (9개 신호: 그린 2, 오렌지 5, 레드 2)

워렌버펫도 채권에서 부동산으로, 부동산에서 주식으로 자산을 바꿔왔습니다.

과연 비나밀크와 같은 겨울 옷을, 봄-여름에 입고 있는 것이 맞는지에 대해서는 현명한 판단이 필요해보입니다.

다만, PER밴드나 ROE 수준은 여전히 매력적입니다.

연도별 ROE가 감소추이를 보이나, 이는 asset의 가파른 증가율에 의한 것으로 매출도 매년 성장하고 있습니다. 고ROE를 유지하는 것이 그린라이트를 위한 중요 조건으로 생각되며 현금성자산. 단기금융자산을 어떻게 사용하는지에 대한 추가 확인이 필요하겠습니다.

9개의 신호를 점검한 결과,

그린라이트가 2개

오렌지라이트가 5개

레드라이트가 2개입니다.

| 체크사항 | 판 단 |

| 투자계절: 겨울(필수소비재) | 레드라이트 (참고: 현재 계절(미국)은 봄+여름임.) |

| 마켓 가이드 (JP Morgan) | 레드라이트 (베트남 시장/기업은 지표확인 불가) |

| Plan not followd 함정 | 오렌지라이트 (틀린 원칙도 임무완수시까지는 이행해야함) |

| PER PBR 밴드 | 그린라이트 (밴드 하단에 위치함) |

| EPS 모멘텀 | 오렌지라이트 (좋진 않으나, 3주 연속하락 레드라이트는 아님) |

| 성장성과 수익성 | 오렌지라이트 (성장성 - 모니터링 필요, 수익성 - 아직 OK) |

| 고ROE 지속가능성 | 오렌지라이트 (모니터링 필요) |

| 무상증자 | 그린라이트 (액면가에 대한 배당세 대비 증자 이익이 큼) |

| 배당 | 오렌지라이트 (장기투자시 손익 개선, 단 배당세 발생) |

이번 분석 결과로는,

글로벌 투자의 범위를 벗어난 점, 공부 범위를 벗어난 점 등에 의해 비중 다운 조절이 필요해 보이나,

밴드 위치가 상대적 저평가 상태이며 무증 기대감이 상존하고 있고,

고ROE 지속가능성 등에 대한 모니터링이 필요하여 좀 더 공부가 필요하겠습니다.

다른 투자자산에 대한 면밀한 분석을 통해 비중 조절 여부를 검토해야 하겠습니다.

준비가 되면,

정성적인 분석을 포함한 기본적 분석의 틀을 갖추어 추가분석을 하겠습니다.

'증권 > 바텀업' 카테고리의 다른 글

| 빅데이터로 보는 리니지W (국내, 글로벌) (0) | 2021.10.27 |

|---|---|

| 엔씨소프트 기업가치 분석(리니지W 글로벌 오픈 11월 4일) (0) | 2021.10.16 |

| 리니지W는 과연 성공 하겠는가(feat. 과금, 신작 논란) (0) | 2021.09.17 |

| 코스닥 기업 시가총액 순위 KOSDAQ 랭킹 테이블 (0) | 2021.08.05 |

| 코스피 기업 시가총액 순위 KOSPI 랭킹 테이블 (0) | 2021.08.04 |

댓글