JP모건의 Guide to the markets 이안금융교육의 해설 강의 복습입니다.

Asia, US 중 먼저 Asia 3Q 2021에 대한 내용입니다.

p.13 Global Purchasing Manager's Index (PMI)

글로벌 PMI는 상승 중입니다. 지금은 기업에 투자할 때입니다.

서비스 및 제조업 PMI 지수 모두 50선을 상회하고 있습니다.

제조업 PMI는 US, 유럽이 60 이상으로 높은 수준입니다.

인도, 러시아, 멕시코는 50 미만입니다.

제조업 PMI 지수가 높은 나라에 선별적으로 투자할 수 있습니다.

p.18 Global inflation

전반적으로 최근 인플레 강도가 높아지고 있습니다.

US 인플레는 4.9%이고, 한국의 인플레는 2.6%입니다.

미국의 계절이 여름이고, 한국의 계절은 봄인 이유입니다.

다만, US의 BEI는 2.28% 수준입니다.

FRB가 보는 지표는 BEI입니다.

BEI는 갓 2%를 넘긴 상태이니, 여전히 실증적으로 고PER을 지지합니다.

"다가올 여름"이 언제일지를 모니터링 해야겠습니다.

현재는 물가 > 금리 상태입니다.

경기-물가-금리를 보던 것을,

이제는 경기-금리로 보아야 합니다.

한편, 실질금리는 (-) 상태이므로 아직 봄이 끝나지 않았습니다.

p.19 Global central bank policy rate changes

아직 큰 금리 상승 움직임은 보이지 않고 있습니다.

p.32 Global and Asia equity market returns

지난 10년간의 국가별 주식시장 수익률을 나타냅니다.

Rf=0로 가정하여, Sharpe Ratio와 유사하게 계산을 해본다면,

U.S. 1.09

Taiwan 0.75

Japan 0.56

APAC 0.42

Europe 0.38

China 0.38

Korea 0.33

China A 0.32

India 0.25

ASEAN 0.08

순으로 위험 대비 수익률이 좋습니다.

p.33 Global equities: Return composition

2020년은 멀티플 장세였다면,

2021년은 EPS 성장에 따른 실적 장세입니다.

이는 투자에 좋은 신호로 보여집니다.

p.37 Global equities: Valuations

미국, 인도가 20x 멀티플을 받고 있습니다.

미국은 15년 평균 멀티플 약 15x 대비 크게 상회 중이고, 인도도 비슷합니다.

한국의 멀티플은 러시아, 브라질 다음으로 가장 낮은 수준입니다.

(일본, 중국, 타이완은 멀티플 상방이 35x 이상으로 열려있는데

무슨일이 있었던 걸까요?)

베트남은 자료에 나타나지도 않습니다.

ROE = PBR / PER(fwd)로 계산하여,

수익력을 계산하는 경우도 참고하였지만,

Price = PER * EPS

가격은 PER과 EPS가 결정한다는 믿음으로

PBR을 무시하고 PER(fwd)만 참고하고자 합니다.

p.52 Global fixed income returns

지난 10년간의 채권 수익률을 나타냅니다.

효율성, 리스크 대비 수익률을 살펴보면,

(Ann. Ret / Ann. Vol)

Cash 3 <=== 예상을 뛰어넘은 숫자

USD Asian 1.13

US IG 1 (Investing Grade, 투자 적격)

US HY 0.96

Asia HY 0.88

US Treas 0.76

USD EMD 0.67 (Emerging Markets Bond Index - EMBI)

Europe HY 0.35

DM Gov't 0.33

Local EMD 0.02 (GBI-EM Global)

순으로 나타납니다.

p.54 Global fixed income: Return composition

지난 1년간 US high yield와 USD DM high yield의 가격이 많이 올라왔음을

알 수 있습니다.

p.55 Global fixed income: Valuations

US high yield 스프레드가 10년래 최저 수준으로 내려와 있습니다.

이 지표만으로는 투자하기 조심스러워지나

FRB 스탠스와 계절상,

현 시점에 적정 베타는 1정도 된다는 최일 교수님의 의견상,

종합적으로 판단할 필요가 있습니다.

투자는 유지하되, 비중 조절이 중요한 시점입니다.

p.62 US high yield bonds

HY spread가 올라가면 Default rate가 올라갑니다.

HY spread와 Default rate 사이의 상관성을 보여줍니다.

이는 HY spread 지표의 신빙성을 보강하는 자료입니다.

HY spread를 활용하는 근거는 주가지수와의 인버스 관계,

default rate와의 양의 관계를 통해 지지받네요.

HY spread만 잘 봐도 타이밍을 관리할 수 있습니다.

현재는, HY spread가 지난 10년간 역사적 저점을 갱신하는 상태로

"10년", "10년" 하던 기준을 "20년", "20년"으로 확장하여

생각할 필요도 있는 때입니다.

하이일드를 잘 보는 방법도 스승님께서 누누히 강조하셨지요.

1. FRED 하이일드는 모바일 메인 웹페이지로 등록해서 확인중입니다.

인터넷을 하려면 FRED 하이일드를 보고 시작해야합니다.

2. ICE 웹사이트에 가입하여 H0A0 OAS-Govt 하이일드를 확인할 수 있습니다.

하이일드 기준일을 하루 더 당겼습니다.

3. ICE보다 빠른 하이일드 보는법을 교수님께서 알려주신적이 있는데,

기억이 나지 않네요. 하이일드 관련된 펀드/ETF의 변화율을 통해

실시간으로 하이일드 확인하는 방법은 ASAP 복습키로 합니다.

p.66 Asset class returns

주식, 채권과 마찬가지로 지난 10년간의 자산군별 투자 효율성을 나타내는 장표입니다.

교수님께서는 DM Equities를 체크해 주셨는데,

효율성을 계산해보면 Cash와 Asian Bonds, US IG도 훌륭하게 나타나네요.

Cash 3

Asian Bonds 1.13

US IG 1.13

DM Equities 0.78

Global Corp HY 0.74

Diversified 0.71

EMD 0.66

APAC ex-JP 0.41

Global Bonds 0.44

EM ex-Asia -0.04

다만, Cash에 투자했다면 상당히 효율적이나, 수익률을 1%가 되지 못했다는점은 딜레마입니다.

효율성 못지 않게, 절대수익률을 별도로 감안해야 하는 걸까요.

심지어 현재에는 실질금리가 마이너스인 시대, Cash= Trash인 시대인데,

JP모건의 장표만으로 지표분석을 할때에는 어떻게 이러한 부분들을 해석해야 할까요.

p.67 Asset class returns through the economic cycle

사계절스러운 장표입니다.

피델리티 뿐만 아니라, JP모건에서도 4계절의 원리를 찾아볼 수 있습니다.

턴어라운드는 봄,

익스펜션은 여름,

쿨링은 가을,

콘트랙션은 겨울로 볼 수 있겠습니다.

봄과 여름에 에퀴티와 하이일드 채권의 수익률이 좋네요.

가을과 겨울에는 국채와 IG 채권의 수익률이 좋습니다.

그리고 또한 눈에 띄는 금에 대하여,

Contraction 기간의 Gold의 수익률이 눈에 띄게 높음이 보입니다.

다만, 봄, 여름, 가을에도 금은 연속하여 수익을 기록했다는 점이 인상적입니다.

워렌버핏의 말처럼 "Never loss your money" 원칙을 달성하려면

금을 4계절 내내 보유하기만 해도 되겠군요.

Emerging market debt와 Gold는 4계절 계속 수익이 가능해 보입니다.

하지만 워렌버핏은 현금흐름이 없는 금을 좋아하지 않았다고 하니

이것도 해석상 딜레마입니다.

p.73 Commodities

다음은 원자재 입니다.

Commodity index z-score는 약 2로 5년간 최대 수준입니다.

지난 5년간의 원자재 투자 효율성을 살펴보자면,

지난 2년간은 각각 Gold와 M&M (E)의 수익률이 가장 높았으나,

US M&M (FI)의 효율성이 가장 높네요.

* 용어: M&M (Metals and Mining)

US M&M (FI) 1.25

EM M&M (FI) 0.98

Agri. (E) 0.96

M&M (E) 0.86

Euro M&M (FI) 0.58

Energy (FI) 0.49

Comdty 0.19

Gold (E) 0.17

Energy (E) 0.08

p.82 Equity annual returns and intra-year declines

주식 투자에서 각 연도별 감내했어야 하는 손실상태와,

최종 수익률 결과를 동시에 나타내는 장표입니다.

예를 들어, 21년 초부터 자료 작성일 7월 현재까지

-11%의 하락이 있었지만 실제 손익은 6%로 수익상태입니다.

과거 평균적으로 -20%의 연중 주가 하락을 경험하였지만,

33년동안 21번의 기회(64%)에서 실제로는 수익을 거두었습니다.

p.83 Fixed income annual returns and intra-year declines

채권 투자에서 각 연도별 감내했어야 하는 손실상태와,

최종 수익률 결과를 동시에 나타내는 장표입니다.

연중 -3% 수준의 하락을 경험하지만 89%의 상황에서 수익을 얻었습니다.

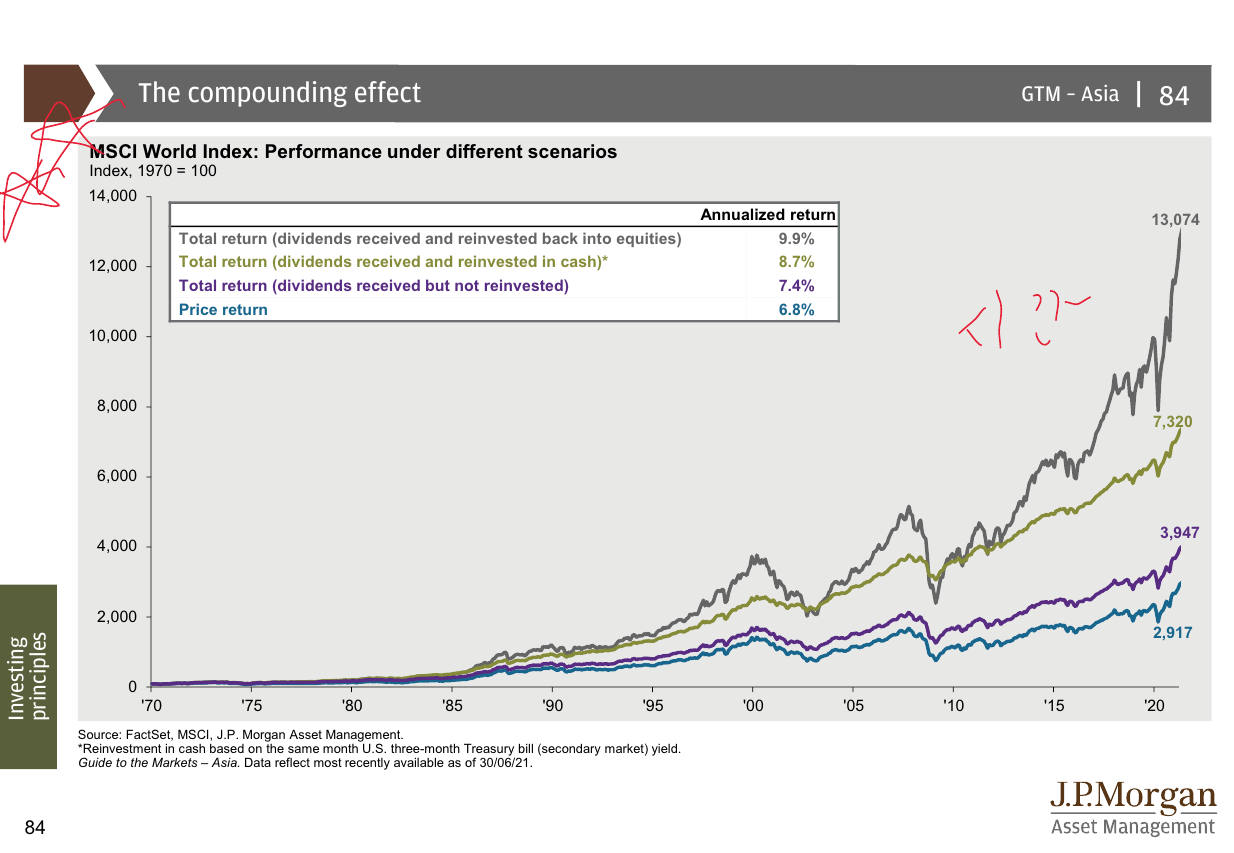

p.84 The compounding effect

재투자와 복리의 힘을 나타내는 장표입니다.

50년의 세월이 흐르는 동안, 수익을

에퀴티에 재투자 했을 시 연 9.9% 수익률을,

현금 보유시 8.7% 수익률을,

소비했을시 7.4% 수익률을 나타냅니다.

1970년을 100으로 인덱스를 두었을 때,

에퀴티에 재투자 했을 시 13,074

현금 보유시 7,320

소비했을시 3,927의

결과를 얻었습니다.

소비했을시 대비 결과는,

에퀴티에 재투자 했을 시 3.3x

현금 보유시 1.9x

소비했을시 1x의

부의 격차를 경험하게 되네요.

JP모건은 고맙게도 투자원칙에 대한 가이드라인을 제시하고 있습니다.

지금 나의 계좌는 편향이 없는지?

Think what Mr. Market Asks you.

'증권 > 탑다운' 카테고리의 다른 글

| 국제금융센터 속보(10/21 ~ 10/12 역순 트래킹) (0) | 2021.10.21 |

|---|---|

| 미국 S&P500 밸류에이션과 모멘텀 (0) | 2021.10.18 |

| 경기물가금리 상황에 대한 정리 (0) | 2021.10.15 |

| Guide to the Markets U.S. 리뷰[JP모건, 이안금융교육] (0) | 2021.08.02 |

| 글로벌 GDP 순위(1~100위) 2021년도 추정치 원단위 (0) | 2021.05.14 |

댓글