휴대폰으로 한 손으로 "줌 비디오" 기업을 분석합니다.

미래에셋대우의 m.global 해외주식선물 어플을 사용하였습니다.

Zoom은 2011년에 설립 후 2019년에 나스닥 상장 되었습니다.

주요 경영진은 Eric Yuan, Kelly Steckelberg, Velchamy Sankarlingam입니다.

주요 주주 5인은 전체 지분의 28%를 보유하고 있습니다.

Zoom의 대표인 Yuan은 2대 주주입니다.

3/4 기준 현재 주가는 $108.94입니다.

시가총액은 약 39조원으로 나스닥 85위입니다.

Forward 12 Month, 12개월 미래의 EPS가 최근 급락 하였습니다.

$4.5 수준으로 유지되던 f12m EPS가 $3.75로 하락하였습니다.

f12m EPS가 약 17% 하락한 것입니다.

현재로부터 1년뒤 Zoom은,

매출이 증가하고 영업이익이 증가하나,

순이익이 약 12% 감소할 전망입니다.

순이익 감소는 좋은 신호가 아니지만,

영업이익은 증가한다는 점에서 보유할 이유는 있습니다.

ROE는 28%에서 17%로 감소하는 것으로 관찰됩니다.

불과 약 2개월 전인 2022년 1월에도 어닝 서프라이즈를 기록했으나,

주가는 크게 하락 중입니다.

중장기 실적 전망이 좋지 않다는 분위기 속에서, ← 확인 필요함

미국에 투자하는 투자자들이 forward 전망치를 바탕으로 기민하게 움직이는 모양입니다.

Zoom 기업에 대한 뉴스정보가 주어집니다.

영어가 자동번역되어 문장이 매끄럽지 않습니다.

"낮은 매출 전망", "MWC", "스페인", "ARK", "캐시 우드" 단어가 눈에 들어옵니다.

앞서 EPS 하락을 확인하였는데, "낮은 매출 전망"을 더 정확하게 확인해야 하겠습니다.

Software 산업에 대한 뉴스정보도 있습니다.

"Microsoft", "H&F", "Cvent", "Aarteris", "Certara", "Forch", "우크라이나" 단어가 보이는데

다만 Zoom과 큰 연관성은 없어 보입니다.

캡처된 재무비율만으로는 큰 문제를 찾기 어렵습니다.

ROE 28%에 PER 24면 투자 가치가 있다고 보여집니다.

다만 ROE 28% 수준이 유지될 수 있는지, 더 성장할 수 있는지가 관건이겠습니다.

앞서 ROE는 28%에서 17%로 감소하는 것으로 관찰 하였습니다.

ROE 17%에 PER 24도 여전히 나쁘지 않은 수준으로 생각되지만,

수익성과 성장성이 하락한다는 측면에서 주의해야 합니다.

최근 2년간 매출액, 영업이익, 순이익이 모두 드라마틱하게 증가하였습니다.

부채비율은 줄고 영업활동 현금흐름은 늘었습니다.

PER은 줄고 EPS는 늘었습니다.

ROE는 5%에서 28%로 늘었습니다. 훌륭합니다.

ROE 등 forward 전망치가 감소하는 점이 아쉬운 부분입니다.

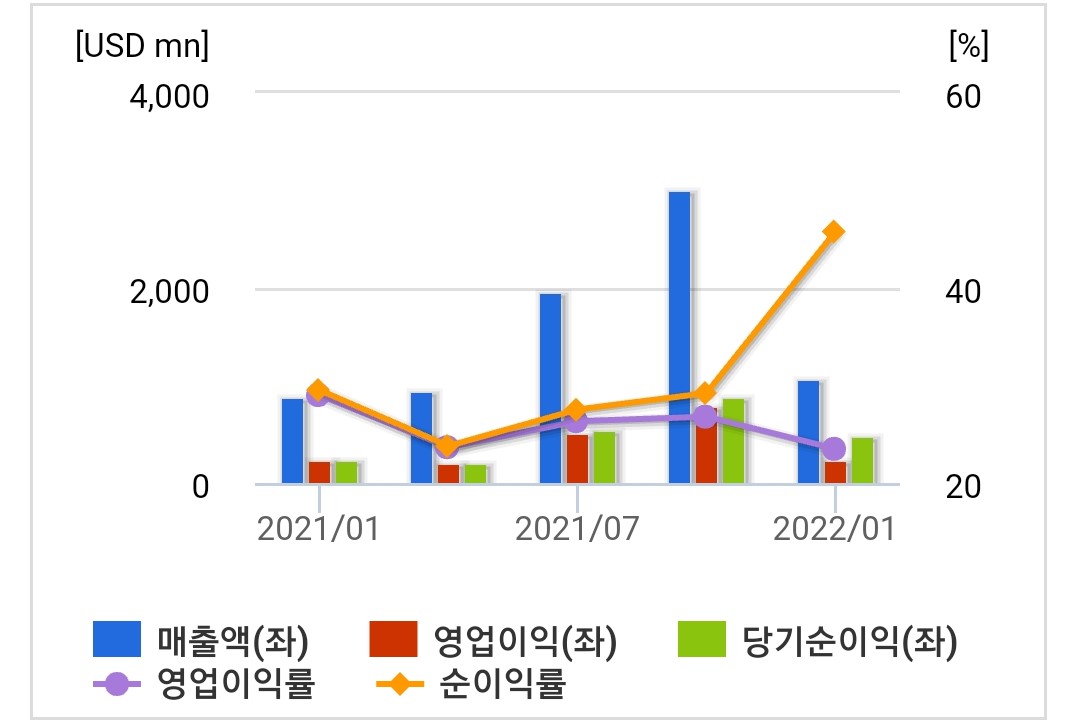

분기별로 보면, 21년 10월 대비 22년 1월의 영업이익이 현격히 줄었습니다.

EPS도 $2.89에서 $1.60으로 줄었습니다.

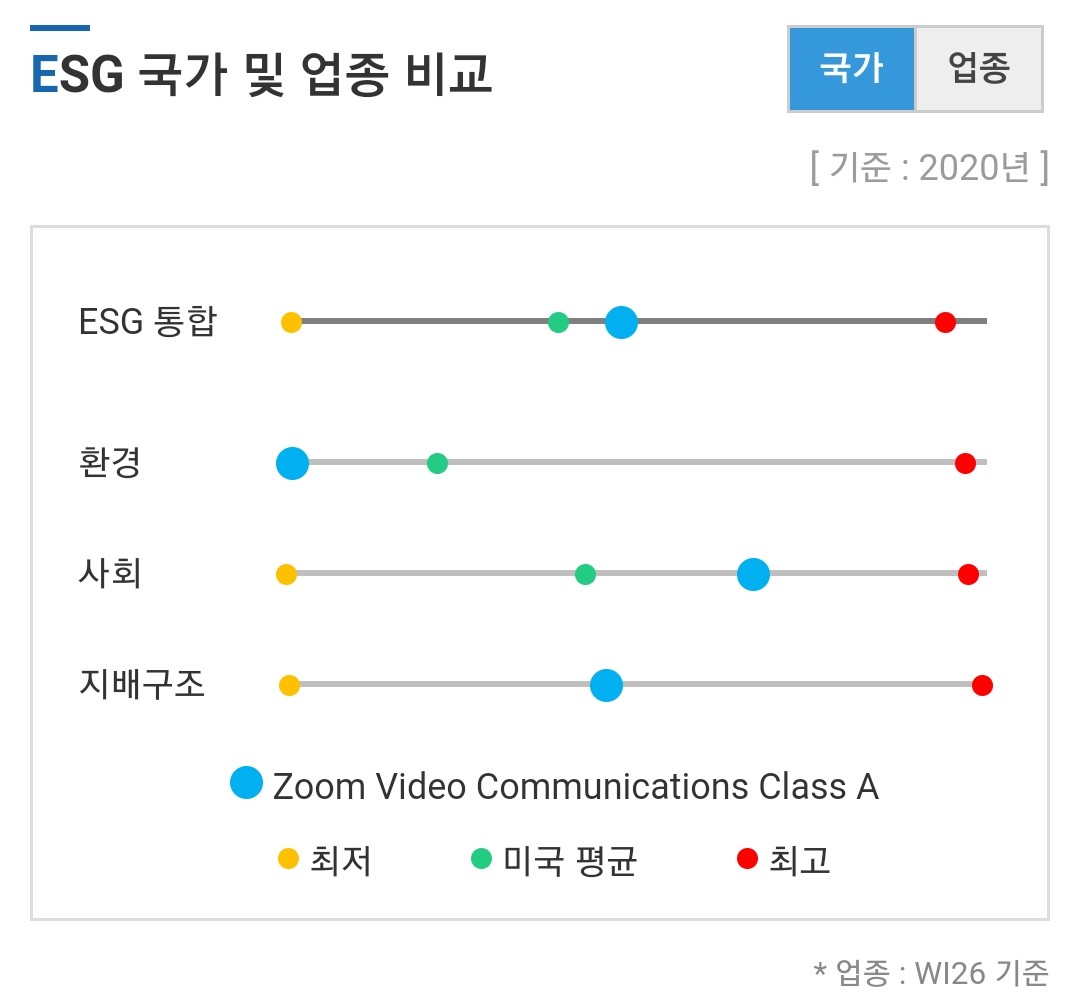

ESG 등급도 표현됩니다.

19년 D+에서 20년 C+로 좋아졌네요.

다만 근거를 알기 힘든 이 ESG 지표에 아직은 의미를 두지는 않습니다.

Zoom의 f12m EPS는 직전 추정치 대비 17% 하락한 3.68입니다.

매도 시그널입니다.

추정기관수는 34개로 30개를 넘어 유의미합니다.

목표 주가는 무시합니다.

밴드차트를 보면 PER밴드는 무용지물입니다.

일관성이 없고 변동폭이 커서 예측이 불가합니다.

PBR 밴드는 우상향 하는 좋은 모습을 나타내고 수정주가가 1층 하단선인 5.0배까지 내려왔습니다.

PBR 수준은 매수 시그널입니다.

전분기 대비 22년 1월에 매출이 급격히 줄었습니다.

22년 1월의 매출액 규모는 2021년 1월 수준으로 돌아갔습니다.

22년 1월은 영업이익보다 순이익이 더 큰 모습을 나타냅니다.

순이익률도 40%를 넘어 확인이 필요하겠습니다.

연간으로는 매출액이 꾸준히 늘어왔습니다.

영업이익과 순이익도 꾸준히 늘어왔습니다.

영업이익률과 순이익률도 꾸준히 늘어왔습니다.

22년 1월 현재까지는 다 좋은데,

문제는 미래와 전망치인것 같습니다.

PER 그래프는 지표를 읽기 힘들 정도로 스케일이 큽니다.

2020년에는 PER이 700선이었다가 줄고 줄어 현재 24 수준이 되었습니다.

매출/영익/순익 증가율 그래프도 읽기 힘듧니다.

19년 상장 기업인데, 상장 1년전에 -2만%가 넘는 순이익 하락이 있었네요.

상장 전에 무언가 이득을 얻기 위한 작업이 있었는지 궁금합니다.

자산은 크게 성장해왔고 부채비율은 50% 미만으로 안정적으로 관리되고 있습니다.

CFO가 늘고 순이익이 늘었는데 주가는 빠져서

현재 기준으로는 매력적입니다.

다만, 자꾸만 하향 조정되는 미래 전망치가 이슈입니다.

경쟁사를 보면 Cloudflare, Capgemini가 비교 테이블에 있습니다.

Clouldflare는 뉴욕, Capgemini는 프랑스 증시에 있습니다.

Zoom을 포함한 3개사는 시총이 동등 수준이지만 매출액에는 현격한 차이가 납니다.

매출액 순위는 Capgemini > Zoom > Cloudflare 순입니다.

Cloudflare는 20년 12월 기준으로 적자 상태에 있습니다.

경쟁사 비교표는 1년 전 자료입니다.

현재에 사용하기에는 무리가 있네요.

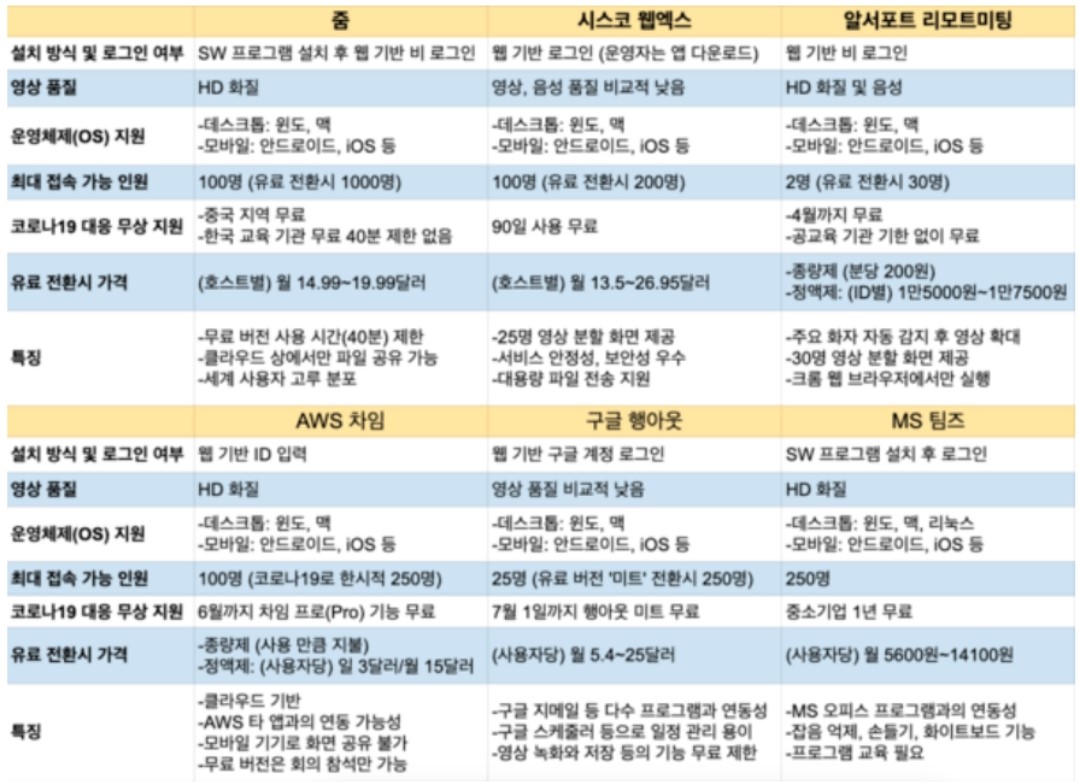

경쟁사 비교는 위 표가 더 의미가 있습니다.

인베스팅닷컴에서 찾은 자료입니다.

줌의 경쟁상대는 시스코 웹엑스, 알서포트 리모트미팅, AWS 차임, 구글 행아웃, MS 팀즈가 있습니다.

유료 사용료는 유사한 수준입니다.

최대 접속가능인원은 팀즈가 독보적으로 우수하고 줌-웹엑스-차임이 동등한 수준입니다.

구글 유료버전 미트는 MS 팀즈와 같이 동접 가능인원 250명입니다.

접속가능인원에서 줌이 구글과 MS에 밀리는 상황입니다.

구글 행아웃/미트와 MS 팀즈는 각 사의 기존 독점적 서비스와 연계성이 뛰어나,

줌이 경쟁에서 불리한 형국입니다.

Zoom의 경쟁 상대는 IT 공룡기업을 포함합니다.

코로나19 시기에 Zoom이 선제적인 시장 점유를 확보했던만큼,

IT공룡 기업들과의 경쟁에서 어떻게 살아남을 수 있을지

그 단서를 찾아야 하겠습니다.

'증권 > 증권분석' 카테고리의 다른 글

| Zoom 주식 토론 모음(Top Reactions) (0) | 2022.03.08 |

|---|---|

| 줌 비디오 Zoom Video 사업 개요(연차보고서) (0) | 2022.03.08 |

| 물타기(추가매수) 위험성 증명(줌 비디오 사례분석) (0) | 2022.03.06 |

| 줌 비디오(ZM:Zoom Video) 주가 하락 현상 분석 (0) | 2022.03.06 |

| 내러티브 앤 넘버스(Narrative and numbers) (0) | 2022.03.04 |

댓글